| dc.contributor.advisor | Nava Peralta, Noel | en |

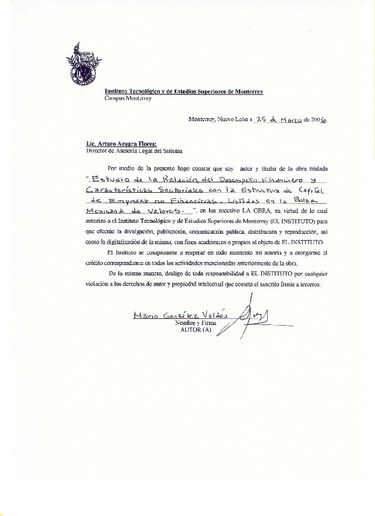

| dc.creator | González Valdéz, Mario | en |

| dc.date.accessioned | 2015-08-17T11:33:45Z | en |

| dc.date.available | 2015-08-17T11:33:45Z | en |

| dc.date.issued | 2005-12-01 | |

| dc.identifier.uri | http://hdl.handle.net/11285/572497 | en |

| dc.description.abstract | Este trabajo es un estudio empírico que se fundamenta en el enfoque teórico de las interacciones de la estructura de capital, con las características del mercado de productos. Esto es, la relación del apalancamiento financiero con las características de competitividad sectorial, tamaño, composición de activos, liquidez y múltiplo de mercado, de empresas no financieras, listadas en la Bolsa Mexicana de Valores (BMV). Con el propósito de construir un modelo econométrico que pudiera explicar la variación en la razón de estructura de capital de las empresas, en función de los factores observados, se analizó por corte transversal y de panel no balanceado una muestra de 53 empresas de todos los sectores definidos por la BMV, excepto el de servicios financieros, con base en sus reportes financieros disponibles durante el periodo de los años de 1990 a 2004. Se encontró que el modelo de efectos aleatorios del apalancamiento financiero medido en términos de la razón financiera de estructura de capital con valores de mercado, en el periodo del 2000 a 2004, está en función de: La razón de capital neto de trabajo a activos totales; el tamaño relativo de la empresa respecto a su sector; el múltiplo de mercado del capital accionario, ambos respecto al promedio sectorial y la razón de pago de dividendos a costo neto de intereses. El modelo de efectos aleatorios en el periodo señalado cumplió la prueba de Hausman al 5% de probabilidad. La R2 global fue de 40.33% Los resultados sugieren que es posible explicar la variación en el apalancamiento por medio de modelos de regresión con efectos aleatorios, mediante el análisis de datos tipo panel. Se encontró que la bondad de ajuste de tales modelos se incrementa en periodos en los cuales hay estabilidad en las variables macroeconómicas fundamentales, como ocurrió en el periodo de 2000 a 2004, cuando la tasa de interés libre de riesgo y la tasa de inflación, mostraron las desviaciones estándar más bajas comparadas con las correspondientes de otros periodos. | |

| dc.language | spa | |

| dc.publisher | Instituto Tecnológico y de Estudios Superiores de Monterrey | |

| dc.rights | info:eu-repo/semantics/openAccess | |

| dc.rights.uri | http://creativecommons.org/licenses/by-nc-nd/4.0 | * |

| dc.title | Estudio de la relación del desempeño financiero y características sectoriales con la estructura de capital de empresas no financieras listadas en la bolsa mexicana de valores | en |

| dc.type | Tesis de doctorado | |

| thesis.degree.level | Doctor en Administración | en |

| dc.contributor.committeemember | Dubcovsky Rabinovich, Gerardo | es |

| dc.contributor.committeemember | Valencia Herrera, Humberto | es |

| dc.contributor.committeemember | Núñez Mora, José Antonio | es |

| thesis.degree.name | Programa de Graduados en Administración | en |

| dc.subject.keyword | Estructura de Capital | en |

| dc.subject.keyword | Modelo econométrico | en |

| dc.subject.keyword | Bolsa Mexicana de Valores (BMV) | en |

| dc.subject.keyword | Modelo de efecotos aleatorios | en |

| thesis.degree.program | Campus Ciudad de México | en |

| dc.subject.discipline | Negocios y Economía / Business & Economics | en |

| refterms.dateFOA | 2018-03-24T23:23:04Z | |

| refterms.dateFOA | 2018-03-24T23:23:04Z | |

| html.description.abstract | Este trabajo es un estudio empírico que se fundamenta en el enfoque teórico de las

interacciones de la estructura de capital, con las características del mercado de

productos. Esto es, la relación del apalancamiento financiero con las características de

competitividad sectorial, tamaño, composición de activos, liquidez y múltiplo de

mercado, de empresas no financieras, listadas en la Bolsa Mexicana de Valores (BMV).

Con el propósito de construir un modelo econométrico que pudiera explicar la variación

en la razón de estructura de capital de las empresas, en función de los factores

observados, se analizó por corte transversal y de panel no balanceado una muestra de

53 empresas de todos los sectores definidos por la BMV, excepto el de servicios

financieros, con base en sus reportes financieros disponibles durante el periodo de los

años de 1990 a 2004.

Se encontró que el modelo de efectos aleatorios del apalancamiento financiero

medido en términos de la razón financiera de estructura de capital con valores de

mercado, en el periodo del 2000 a 2004, está en función de: La razón de capital neto

de trabajo a activos totales; el tamaño relativo de la empresa respecto a su sector; el

múltiplo de mercado del capital accionario, ambos respecto al promedio sectorial y la

razón de pago de dividendos a costo neto de intereses. El modelo de efectos aleatorios

en el periodo señalado cumplió la prueba de Hausman al 5% de probabilidad. La R2

global fue de 40.33%

Los resultados sugieren que es posible explicar la variación en el

apalancamiento por medio de modelos de regresión con efectos aleatorios, mediante el

análisis de datos tipo panel. Se encontró que la bondad de ajuste de tales modelos se

incrementa en periodos en los cuales hay estabilidad en las variables

macroeconómicas fundamentales, como ocurrió en el periodo de 2000 a 2004, cuando

la tasa de interés libre de riesgo y la tasa de inflación, mostraron las desviaciones

estándar más bajas comparadas con las correspondientes de otros periodos. | |